Bản in

Ví dụ : Ông A có thu nhập từ tiền lương, tiền công trong tháng đã trừ các khoản hiểm bắt buộc là 90 triệu đồng và ông A phải nuôi 2 con dưới 18 tuổi. Trong tháng ông không đóng góp từ thiện, nhân đạo, khuyến học.

a) Thuế thu nhập cá nhân tạm nộp trong tháng của ông A được tính như sau:

* Ông A được giảm trừ các khoản sau:

– Cho bản thân là 4 triệu đồng.

– Cho 2 người phụ thuộc: 1,6 triệu đồng x 2 người = 3,2 triệu đồng.

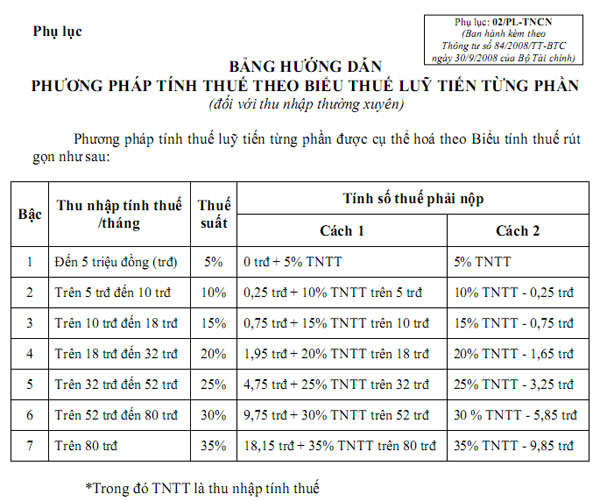

* Thu nhập tính thuế áp vào biểu thuế luỹ tiến từng phần để tính số thuế phải nộp

90 triệu đồng – 4 triệu đồng – 3,2 triệu đồng = 82,8 triệu đồng

* Số thuế phải nộp được tính là:

– Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%:

5 triệu đồng x 5% = 0,25 triệu đồng

– Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%:

(10 triệu đồng – 5 triệu đồng) x 10% = 0,5 triệu đồng

– Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%:

(18 triệu đồng – 10 triệu đồng) x 15% = 1,2 triệu đồng

– Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%:

(32 triệu đồng – 18 triệu đồng) x 20% = 2,8 triệu đồng

– Bậc 5: thu nhập tính thuế trên 32 triệu đồng đến 52 triệu đồng, thuế suất 25%:

(52 triệu đồng – 32 triệu đồng) x 25% = 5 triệu đồng

– Bậc 6: thu nhập tính thuế trên 52 triệu đồng đến 80 triệu đồng, thuế suất 30%:

(80 triệu đồng – 52 triệu đồng) x 30% = 8,4 triệu đồng

– Bậc 7: thu nhập tính thuế trên 80 triệu đồng đến 82,8 triệu đồng, thuế suất 35%:

(82,8 triệu đồng – 80 triệu đồng) x 35% = 0,98 triệu đồng

Như vậy, với mức thu nhập trong tháng là 90 triệu đồng, tổng số thuế thu nhập cá nhân tạm nộp trong tháng của ông A theo biểu thuế luỹ tiến từng phần là:

(0,25 + 0,5 + 1,2 + 2,8 + 5 + 8,4 + 0,98) = 19,13 triệu đồng

b) Để thuận tiện cho việc tính toán, ông A có thể áp dụng phương pháp tính rút gọn

như sau:

Sau khi giảm trừ gia cảnh, thu nhập tính thuế của ông A là 82,8 triệu đồng, số thuế phải nộp của ông A được xác định thuộc bậc 7 của biểu thuế lũy tiến từng phần.

– Số thuế được tính theo cách 1 là:

18,15 triệu đồng + (82,8 triệu đồng – 80 triệu đồng) x 35% = 19,13 triệu đồng.

– Số thuế được tính theo cách 2 là:

35% x 82,8 triệu đồng – 9,85 triệu đồng = 19,13 triệu đồng.

Để lại một bình luận